当地时间12月13日,美股三大股指全线大涨,道指创下历史新高,纳指、标普500指数创去年年初以来新高。截至收盘,道指涨1.40%,标普500指数涨1.37%,纳指涨1.38%。

当天,美联储如预期按兵不动,而公布的点阵图显示,本轮加息周期已完成,官员们预计2024年将降息75基点,也就是明年将降息三次,降息幅度高于9月份时的预期。美联储主席鲍威尔表示,降息已开始进入视野,决策者正在思考、讨论何时降息合适。展望未来,降息已不可避免地成为了一个主题。

受到美联储“降息信号”影响,12月13日,除了美股大涨以外,黄金、白银、原油等商品也均出现大幅上涨。Wind行情数据显示,当天,COMEX黄金、伦敦金现均涨超2%;COMEX白银、伦敦银现涨近5%;布油涨近2%,美油涨1.84%;美元指数则跌近1%,离岸人民币兑美元大涨超550个基点。

美股大幅收涨 美联储按兵不动

当地时间12月13日,美股三大股指全线大涨,其中,道指大涨超500点,站上37000点,创下历史新高;标普500指数站上4700点,标普500指数和纳指均创去年年初以来新高。

截至收盘,道指上涨512.30点,收于37090.24点,涨幅为1.40%;标普500指数上涨63.39点,收于4707.09点,涨幅为1.37%;纳指上涨200.56点,收于14733.96点,涨幅为1.38%。

周三美国国债收益率暴跌。2年期国债收益率重挫28个基点,报4.451%;10年期国债收益率下跌18个基点,报4.026%;2/10年期美国国债收益率差最新报负43个基点,曲线倒置程度减轻。5年期国债收益率大跌24.5个基点,降至3.982%,跌破4%关口。30年期国债收益率下跌12.9个基点,降至4.175%。

美元指数亦大幅下跌,衡量美元对六种主要货币的美元指数下跌0.96%,在汇市尾市收于102.865。

当天,美联储最新的联邦公开市场委员会(FOMC)货币政策会议纪要显示,美联储决定12月仍放缓加息步伐,将联邦基金利率目标区间继续维持在5.25%至5.50%之间。

包括美联储主席鲍威尔在内,所有票委全部投票赞成此次货币政策行动。

政策声明称,最近的指标显示经济活动增长从第三季度的强劲步伐放缓。就业增长自今年早些时候以来已缓和但依旧强劲,而失业率也保持在低位。通胀在过去一年放缓但仍然高企。

点阵图显示,本轮加息周期已完成,官员们预计2024年将降息75基点,也就是明年将降息三次,降息幅度高于9月份时的预期。

数据显示,FOMC委员们对2024年的政策利率中位预期为4.6%,对2025和2026年的政策利率中位预期分别为3.6%和2.9%。

作为对比,今年9月的点阵图中,FOMC委员们对未来三年联邦基金利率的中值预期分别为5.1%(对应只降息1次25个基点)、3.9%和2.9%。

芝商所“美联储观察”工具显示,交易员们加大了对2024年降息的押注,目前降息125和150个基点的概率之和已经从前一日的40%升至60%。

鲍威尔:降息已开始进入视野

当地时间13日,在美联储发布年内最后一次利率决议之后,美联储主席鲍威尔召开了货币政策新闻发布会。

鲍威尔表示,“利率水平已进入限制性领域,经济活动增长已大幅放缓。我们将根据全部数据、不断变化的前景和即将出现的风险做出未来的决策。劳动力市场仍然紧张。较高利率也对企业固定投资产生压力。住房部门的活动已经趋于平稳。鉴于我们已经取得的进展以及存在的不确定性,我们正在谨慎前进。名义工资增长似乎在放缓。决策者预计劳动力市场再平衡将持续下去。近几个月较低的通胀数据是受欢迎的。我们预计将花费一些时间将通胀率回落至2%。”

鲍威尔指出,“我们相信政策利率已经达到或接近峰值。将保持紧缩政策,直到对通往2%通胀目标的路径有信心。决策者不希望排除进一步加息的可能性。通往通胀目标的持续进展并不具有确定性。我们将根据需要调整政策,而不是按预设路线进行调整。将逐次会议作出决策。”

关于降息,鲍威尔指出,降息已开始进入视野,决策者正在思考、讨论何时降息合适。展望未来,降息已不可避免地成为了一个主题。他还补充说,即使没有出现经济衰退,美联储也愿意降息。且不会等到2%通胀率再降息,因为那将会太晚,会超过目标,政策需要一段时间才能影响到经济。

经济方面,鲍威尔表示,现在几乎没有理由认为经济会陷入衰退,但不能排除明年出现意外事件,若出现经济衰退将严重影响降息决策。

TradeStation全球市场策略主管David Russell表示:“交易员原本预计此次发布的信息将会谨慎一些,但结果却是偏鸽派的,因为美联储承认通胀已经缓解。这是措辞上的一个重大变化,表明政策制定者认为不太需要再大举收紧货币政策。”

苹果创历史新高

板块方面,标普500指数十一大板块全线上涨。公用事业板块和房地产板块分别以3.72%和3.58%的涨幅领涨,通信服务板块涨幅最小,为0.65%。

大型科技股多数上涨,苹果涨1.67%创历史新高,市值达3.08万亿美元。奈飞涨超3%,甲骨文涨超2%,英特尔、博通涨超1%,英伟达、特斯拉、亚马逊涨近1%,脸书母公司Meta、谷歌A微涨,微软持平。

消息面上,谷歌宣布为其云客户提供一系列升级后的人工智能工具,向竞争对手OpenAI的大模型GPT4发出挑战。谷歌表示,Gemini Pro模型现已整合到两个关键的云产品Google AI Studio和Vertex AI中,可供企业在开发中使用。Gemini是谷歌规模最大、功能最强大的多模态人工智能模型,也是谷歌展示人工智能实力的最新尝试。

美国国家公路交通安全管理局(NHTSA)网站周三披露,因自动驾驶控制系统不足以防止误操作,特斯拉宣布召回超203万辆汽车,涉及2012—2023年款Model S、2016—2023年款Model X、2017—2023年款Model 3和2020—2023年款Model Y。此举是NHTSA长达数年的缺陷调查的结果,该局发言人表示,调查发现特斯拉保持驾驶员参与的手段不足,可能导致自动驾驶滥用。此次召回是特斯拉今年因自动驾驶系统问题的第二次召回,在发生了数百起撞车事故后,自动驾驶系统受到了越来越严格的审查。今年2月,特斯拉召回了“完全自动驾驶”(Full Self-Driving)系统,因为NHTSA担心使用该系统的汽车会以非法或不可预测的方式行驶。

美国生物制药公司C4 Therapeutics(C4T)的股价暴涨超135%,为今年3月以来的最高水平。该股昨日收涨98.31%。此前C4T宣布与默沙东签订独家许可和合作协议,共同开发抗体偶联降解剂(DACs),这是一种新兴的治疗模式,能选择性地靶向并中和癌细胞中引起疾病的蛋白质。

辉瑞跌近7%。随着疫情的结束,“新冠红利”消失,辉瑞最新预计2024年营收为585亿美元至615亿美元,远低于市场预期的629.4亿美元。其中,新冠药物方面收入预计明年将降至80亿美元,比市场预期的130亿美元要低不少。

热门中概股涨跌不一,好未来、蔚来涨超2%,微博、唯品会涨近2%,京东、腾讯音乐、网易、阿里巴巴小幅上涨;新东方跌超2%,百胜中国、携程、贝壳跌超1%,小鹏汽车、百度、哔哩哔哩、拼多多等小幅下跌。

狂欢背后血流成河,鲍威尔昨晚引发了一场历史性“浩劫”

大量追加保证金的要求被疯狂发出,“去敞口”有多痛苦?周四见分晓。

看着美联储FOMC会议后市场史诗般的大涨,人们可能认为这是很长一段时间以来对投资者来说最好的一天。

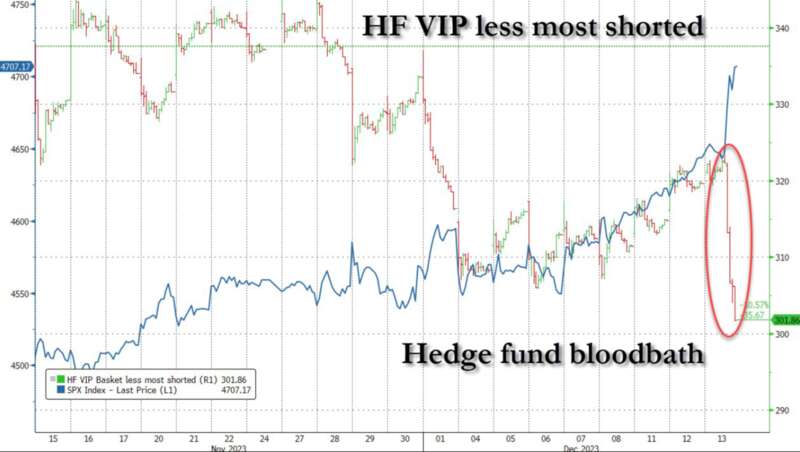

但事实并非如此,对于对冲基金和大多数交易多空投资者来说,周三简直就是一场历史性的大屠杀,收盘时出现了大量追加保证金的要求。

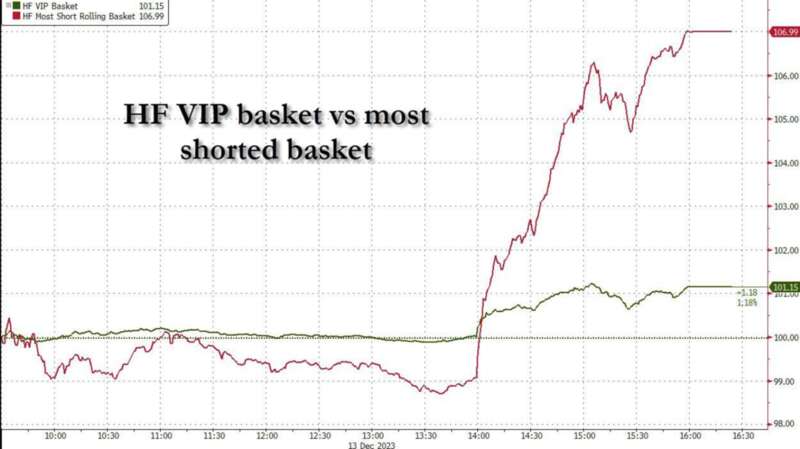

为什么?美股确实飙升了,道指收盘创下历史新高,有史以来首次突破37000点,但构成最受欢迎的做空篮子的股票却飙升了约7倍!

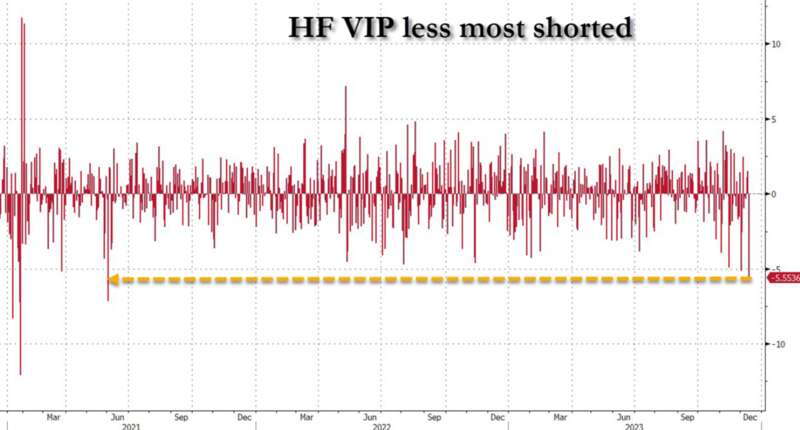

流行的对冲基金代理跟踪指数——高盛的HF VIP(做空最多的指数)周三惨遭重创,跌幅接近6%,创下自2001年6月以来的最大单日跌幅!

因此,在标普500指数飙升的同时,做空最多的HF VIP指数却出现了如下镜像,最后30分钟血流成河。

这意味着,大量空头头寸被平仓,追加保证金通知在收盘前被疯狂发出。结果是广泛持有的美股“七巨头”股票在收盘前和收盘后都出现了抛售。

追加保证金有多残酷,“去敞口”又有多痛苦?周四就会见分晓,因为就在大多数交易员已经结束本年度的时候,快钱对流动性的争夺开始了,如果在接下来的24小时内看到一些极端的止损将价格推向一个或另一个极端,请不要感到惊讶。